La vente en viager, appelée viager la plupart du temps, peut se présenter sous différentes formes : le viager libre ou le viager occupé. Le viager libre est très prisé, car il permet à l’acheteur de prendre possession du lieu dès que l’acte est signé.

Qu’est-ce que le viager libre ?

Le viager libre est une forme de vente en viager. S’il est dit libre, c’est simplement parce que le bien, une fois la vente conclue, est mis à disposition de l’acquéreur, appelé débirentier. C’est-à-dire que ce dernier peut y vivre dès la signature du contrat de vente. Dans d’autres formes de viager, l’acheteur ne peut pas occuper le bien tout de suite.

Dans ce cas précis, le vendeur, nommé crédirentier, a déjà quitté son habitation. C’est l’unique différence entre le viager libre et les autres contrats. Les règles sont les mêmes pour tous : le contrat est rédigé par le notaire et le vendeur reçoit une rente à vie qui est versée par l’acquéreur. Ce n’est qu’au décès du vendeur que les versements prennent fin. Vous pouvez trouver ce type de viager sous l’appellation : viager vide.

À lire aussi : Financer l’achat de sa maison : les différentes solutions

Les avantages du viager libre

Le viager libre présente de nombreux avantages pour le vendeur comme pour l’acheteur :

La vente en viager libre offre la possibilité aux vendeurs d’augmenter leur pouvoir d’achat tout en étant protégé de manière optimale. L’atout de la vente en viager libre par rapport à la mise en location de leur bien ou à la vente, est la garantie d’une rente à vie et un peu supérieure.

Du côté de l’acquéreur, l’achat en viager libre lui offre l’opportunité d’acheter un bien sans prêt immobilier qu’il peut habiter immédiatement ou mettre en location. L’acquéreur verse immédiatement une somme qui s’appelle un bouquet. Ensuite, tous les mois il verse une rente et ceci durant toute la vie du vendeur, ce qui lui garantit un complément de revenu.

Du côté du vendeur :

- Il augmente son revenu sans avoir à mettre son bien en location et sans faire face aux problèmes qui peuvent alors se poser en termes de : travaux de remise en état, recherches de locataires, loyers impayés, taxe foncière…

- Il touche un capital tout de suite et ensuite ses revenus mensuels sont garantis à vie.

- Il bénéficie d’un cadre fiscal très intéressant: le bouquet peut être intégralement ou partiellement exonéré d’impôts et une fois que celui-ci a 70 ans, la rente bénéficie d’un abattement de 70%.

- Le vendeur obtient grâce à l’acte authentique signé devant notaire la garantie que ses rentes seront bien payées. Dans cet acte figure en effet une clause résolutoire avec privilège de vendeur. Cela signifie que si les rentes ne sont pas versées régulièrement, le vendeur récupère immédiatement son bien.

- La rente étant revalorisée tous les ans, le vendeur ne court pas le risque de perdre du pouvoir d’achat.

- Il protège sa famille, car le conjoint survivant bénéficie de la réversion de la totalité de la rente. De plus, il est en droit de donner une partie ou la totalité du bouquet à sa famille.

- Le prix de vente en viager libre est plus élevé que celui du viager occupé, d’environ 25 à 50 %, l’augmentation varie en fonction de l’âge du vendeur.

- La rente est calculée de manière simple : c’est la totalité du prix de vente qui est convertie en rentes, elle est de ce fait également plus élevée dans ce cas.

À lire également : Vendre son terrain à un promoteur immobilier

Du côté de l’acquéreur :

- Le viager peut viser différents buts: l’acquisition d’une résidence secondaire, de son logement principal, l’achat d’un bien qui sera mis en location, dans le cadre de l’investissement…

- L’acheteur acquiert un bien plus facilement sans frais bancaires (frais, assurance et taux d’intérêt) dus à un prêt et en bénéficiant d’un paiement échelonné.

- Dans le cadre du viager libre, il dispose de son bien immédiatement et peut se loger ou en faire bénéficier un proche.

- S’il agit dans le cadre d’un investissement, il peut mettre son bien en location et ainsi rembourser tout ou partie de la rente.

- Le capital investi est bien protégé.

- Il investit dans un cadre particulier qui est socialement responsable.

- Il est en droit de revendre son viager quand il le souhaite.

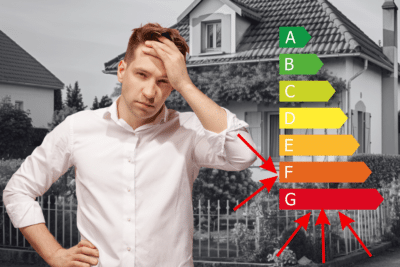

Les inconvénients

Avant de se lancer dans l’achat ou la vente d’une bien en viager libre, il est préférable de prendre connaissance des aspects moins intéressants de ce type de vente immobilière :

Côté vendeur :

Dès que l’acte de vente est signé, le vendeur perd totalement la jouissance de son bien, comme dans le cadre d’une vente classique. Il lui est donc impossible de le louer ou de l’habiter.

Ses enfants n’en profiteront pas non plus que ce soit pour y résider temporairement ou pour le mettre en location.

Côté acheteur :

Il existe assez peu de viagers libres sur le marché immobilier, la plupart du temps, il s’agit de studio ou deux-pièces, cependant, vous pouvez parfaitement trouver de grandes villas.

L’acheteur aura à régler en plus de la rente, les taxes, les travaux si nécessaire et les charges.

Le prix de vente du viager est supérieur au viager occupé.

La valeur du bien en viager libre dépend beaucoup de l’évolution du marché immobilier et de la région dans laquelle il se trouve.

Les banques prêtant difficilement la somme nécessaire pour le bouquet, il est préférable d’en disposer.

Le paiement des rentes est un véritable engagement qu’il faut être capable de tenir, en cas de non-paiement, le vendeur peut demander la saisie du bien.

Les conditions pour acheter ou vendre en viager libre

N’importe qui ayant la capacité juridique a la possibilité de vendre ou d’acheter, en viager libre.

Pour que la loi valide le contrat de vente en viager libre, il faut que le décès du vendeur soit imprévisible. C’est-à-dire qu’il ne doit pas être atteint d’une maladie, dont il a connaissance, au moment de la signature de l’acte. Si le crédirentier décédait dans les 20 jours suivants, la vente pourrait être invalidée, et l’annulation exigée par les héritiers, en faisant une demande auprès du juge du tribunal de grande instance.

Il faut que la vente soit impérativement signée devant notaire, pour être ensuite publiée au Service de la publicité foncière, qui était auparavant appelé Conservation des hypothèques.

Le crédirentier peut exiger certaines clauses et demander notamment au notaire rédigeant l’acte d’y inscrire :

- Une clause qui lui permet de garder le bouquet en cas de résiliation de la vente ;

- Une clause résolutoire qui l’autorise à reprendre son bien si le vendeur ne peut plus payer les rentes, dont le montant a été fixé au contrat.

Il peut être décidé par les deux parties de réviser la rente viagère en ajoutant au contrat une clause d’indexation de la rente.

À savoir : dans le cas d’une vente en viager libre au profit d’un héritier du vendeur, celle-ci peut être assimilée à une donation entre vifs. C’est le cas notamment quand les autres enfants n’ont pas donné leur consentement ou quand aucun bouquet n’a été payé.

Les démarches pour constituer un dossier

L’acheteur comme le vendeur devra se renseigner sur le marché immobilier. Pour cela, il peut consulter un notaire, un agent immobilier et le fichier Perval pour être certain du prix auquel il achète ou qu’il peut exiger. Il est de toute façon indispensable de faire appel à un professionnel qui est en charge de calculer le montant du bouquet et des rentes mensuelles. Il est également recommandé de faire rédiger un compromis préalable ou une promesse de vente.

À lire également : Le fichier Perval : la base pour estimer un bien immobilier

L’acquéreur doit préparer un dossier complet et solide qui sera présenté au vendeur, celui-ci contient certaines informations :

- Les modalités de financement du capital de départ: le bouquet qui sera réglé au moment de la signature de l’acte authentique de vente en viager libre. Il faut qu’il mette le détail du montant de son apport personnel, les garanties et la sécurité financière qui peuvent rassurer le vendeur et la demande de prêt éventuelle, réalisée pour compléter le montant nécessaire au bouquet.

- L’acquéreur a la possibilité de souscrire une assurance qui intervient en cas de défaillance passagère ou d’insolvabilité, ce qui est rassurant pour le vendeur.

- Il faut justifier de ses revenus et de ses charges en faisant état de ses salaires, des pensions, des allocations et des crédits en cours, impôts…

- Il faut également apporter des justificatifs concernant sa situation familiale, professionnelle et financière.

Le montant de la rente doit être négocié par les deux parties, il faut que l’évaluation soit la plus juste possible. En effet, si elle est sous-évaluée, l’administration fiscale peut faire annuler la vente. Il faut donc tenir compte d’un barème qui est basé sur certains critères :

- L’âge du vendeur ;

- La valeur vénale du bien ;

- L’incidence du viager libre ;

- Le versement ou non du bouquet.

Pour qui ?

Du côté des vendeurs : le viager libre est une forme de vente immobilière parfaite lorsque la personne est en maison de retraite ou hébergée par ses enfants, car elle n’est plus autonome et qu’elle n’a qu’une petite retraite qui est insuffisante pour subvenir à ses besoins. Il est également intéressant dans le cadre d’une résidence secondaire, généralement des petites surfaces, n’étant plus utilisée par le vendeur et ses héritiers. Dans ce cas, cela permet au vendeur de continuer à entretenir sa résidence principale malgré une baisse de revenus.

Du côté des acheteurs : c’est une solution intéressante quand on ne veut pas ou quand il est difficile d’emprunter pour acheter sa résidence principale. C’est également une occasion pour investir dans l’immobilier et mettre en location. L’acquéreur se constitue un patrimoine immobilier et le montant de la rente lui est remboursé en partie par le montant du loyer perçu. Il peut ainsi diversifier son patrimoine sans prendre trop de risque.

À lire aussi :

- Acheter ou vendre un bien immobilier en viager : quels sont les avantages et inconvénients ?

- 10 conseils pour bien acheter une maison

- Viager : qui paie les réparations dans le logement ?